Son dönemlerde ABD ile yaşanan gerilimler sonucunda Türkiye’den yabancı yatırımcının çekilmesi işleri daha karışık bir hale getirirken, bu durum sonucunda Türkiye’nin CDS primi yükseldi gibi yorumlar ortaya çıkmaktadır. Bu durumda CDS ve CDS primi nedir gibi sorular da sıklıkla sorulur hale gelmiştir.

Nedir Bu CDS ?

Basit bir örnekle herhangi bir kişiye borç verdiğinizi düşünürseniz, başka bir kişinin de bu borç ödemesi nedeniyle belirli bir pay kapsamında kefil olduğunu düşünebilirsiniz. Eğer karşıdaki kişi size olan borcunu ödemezse, kefil olan kişi sahip olduğu pay oranında size ödeme gerçekleştirir. Bu işlem CDS olarak adlandırılırken, ödenmesi gereken pay ise CDS primi olarak yorumlanır.

Daha net bir kavramla anlatmak gerekirse CDS; bir ülke hazinesinin veya bir şirket sermayesinin ihraç ettiği borçlanma senetleri için gereken vadeler geldiği zaman ödememesi riskine karşı yatırımcı tarafından satın alınan sigorta denilebilir. Bu sigorta için ödenmesi gereken miktar ise CDS primi olarak bilinir.

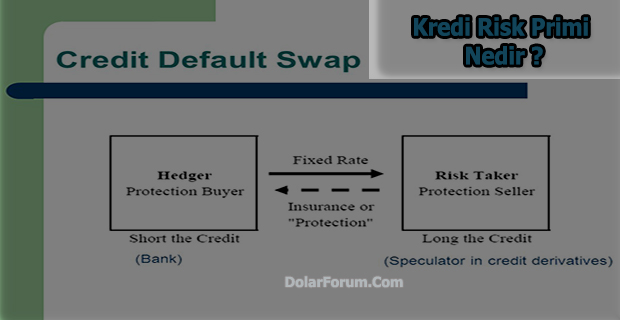

CDS, İngilizce bir terim olmakla birlikte Credit Default Swap kavramının kısaltması ile oluşur. Türkçe karşılığı ise Kredi Temerrüt Takası olarak adlandırılabilir. İngilizcede swap, takas anlamına gelirken, kredi riskinin devredilmesi gibi bir işlem olarak da düşünülebilir.

Türkiye için kredi risk swapı değerleri düşünüldüğünde ise son 5 yıl incelemesi yapıldığında 2 Ocak 2018 tarihinde bu değer 163,88 olarak belirlenmiştir. Yani Türkiye’de bir yatırımcı tahlilinin geri ödenmemesi gibi bir durum karşısında sigorta yapılabilmesi için yüzde 1,63 oranında bir maliyet gerekir.

Credit Default Swap Ne Demek?

CDS önemli bir yatırım değeri olarak bilhassa herhangi bir ülkede yabancı yatırımcı gözünde önemli bir durum oluşturmaktadır. Alacaklı olan bir kurum alacaklı olduğu kişiden borcunu herhangi bir yöntem ile tahsil edemediğinde, bu duruma karşı sahip olduğu alacaklarını sigortalatır. Bu durum CDS yani Credit Default Swap anlamına gelmektedir.

[irp posts=”773″ name=”Döviz Alım Satımında En Uygun Banka Hangisi ?”]

CDS satıcıları belirli bir riski devir alır ve CDS alıcısı ise bu riski sigortalatarak karşılığında prim öder. CDS primleri genellikle ülkelerin risk durumlarını ortaya koyabilmek için bir gösterge oluşturmaktadır. Bu bağlamda bir ülkenin borçlanma aracı amacıyla ne kadar yüksek bir CDS primi ödenmesi gerekirse, o ülkede o kadar yüksek bir risk sahibi olmaktadır.

Bu kavram 1995 yılında JP Morgan Chase tarafından geliştirilmiştir. Sonrasında ise yükselen piyasa ekonomileri göz önünde bulundurulduğunda, ülke risk primi değerleri önemli bir değer oluşturmuştur. Temel 3 özelliği ile birlikte CDS kontratları; 10 ile 20 milyon dolar arasında bir büyüklük gösterir. Bu kontratlarda vadeler 5 ile 10 yıl arasında değişebilir. Ayrıca CDS alıcısı olan kişi veya kurum prim ödemelerini her çeyrek döneme göre gerçekleştirir.

CDS Oranları Neden Önemli?

CDS, kredi riskinden korunma amacıyla finansal piyasalarda çok sık şekilde kullanılmaktadır. CDS, özellikle primlerin düzenli bir şekilde ve günlük bazda ayarlanarak, günlük güncel piyasa koşullarına yansıtıldığı için avantajlıdır. CDS kontratlarında spreadler, arz-talebi yansıttığı için piyasada ortaya çıkan yeni durumlar çok hızlı şekilde primlere yansır.

Özellikle 2007 ve 2008 dünya Global krizi sonrasında kredi piyasaları, kredi riskinin fiyatlandırılması konusunda ilginç bir süreç yaşamıştır. Bu süreç sonrasında finansal piyasalarda şiddetli dalgalanmalar görünmüş Lehman Brothers gibi büyük kurumlar iflas ettiğinde de finansal stres artmıştır. Birçok banka üzerinde etki ederek riskleri yatıştırmak ve olumsuz durumu ortadan kaldırmak için kamulaştırmayı ortaya çıkarmıştır. Sonraki süreçte ülkelerde borç piyasaları artan bir önem arz ederken, ülkelerin devlet borçları konusunda yenilen değerlendirilmesi ve incelenmesi süreci başlamıştır. Bu sayede iflas riski çok yüksek olan finansal kurumlar için bankalara sağlanan geniş devlet destekleri ve bir yandan diğer destek önlemleri bütçe açıklarının artmasında büyük bir paya sahip olmuştur.

Türkiye Güncel CDS Oranı

Türkiye’de 2019 yılı itibariyle güncel CDS oranı incelendiğinde, 2018 yılından sonraki 1 yıllık süreç içerisinde yaşanan gelişmeler sonucunda CDS primi artış göstermiştir. Bunun sonucunda yabancı yatırımcı piyasadan uzaklaşırken, bu durumda %5,76 oranında bir maliyet ortaya çıkmıştır. Sonrasında ise 2 Ocak 2019 tarihinde belirlenen rakama göre oran tekrar 367,25 seviyesine gelmiştir. Bu durumda maliyet %3,67 gibi bir oran oluşturmuştur.

[irp posts=”759″ name=”Fed Faiz Kararı ve Piyasalara Etkileri”]

Türkiye’nin Kredi Risk Primi Neden Yükseldi?

Geçmişe yönelik bir seyir gözlendiğinde kredi risk primi 2014 yılında 186,52 gibi bir değer oluştururken, 2016 yılında 226’ya yükselmiştir. Bu yükselmenin temelinde 15 Temmuz darbe girişimi ve sonrasında ABD’li Rahip Andrew Brunson’un tutuklanması ve ekonomik karmaşa yer almaktadır.

Sonraki süreçte ise 2018 yılında 163,88 gibi bir oran ile yabancı yatırımcı kısmen ülkemize geri dönerken, 2018’in ikinci yarısında yaşanan gelişmeler ve siyasi karşılamalar seviyeyi yükseltmiş ve 2019’da tekrar kısmen aşağı düşmeyi başarmıştır. Özellikle 2019 yılı itibariyle sakinleşen Türkiye sonrasında risk puanı daha aşağı düşmüş ve 300 puan sınırına kadar ulaşmıştır.

Türkiye CDS Oranları Yeniden Yükselişe Geçti ?

Son dönemde seçim dönemi yaklaştıkça dolar kurunda yurtdışı kaynaklı operasyon çekmek isteyen kurumlar dolar alımına geçmeye başladı. Bu nedenle dolar kuru 5,40 dan 5,80 üzerine fırladı. Ancak Londra swap piyasasında TCMB’nin para arzını kısarak dolar tl faizini %300 lerin üzerine çekmesi sonrasoı dolar kurunda sert düşüş yaşandı. Bu durum doların düşmesini sağlasa da Türkiye’nin kredi risk puanında yükselişe neden olarak olumsuz etki oluşturdu. Türkiye’nin CDS oranı 400 ün üzerine yükseldi.

Bir yanıt bırakın